Über eine betriebsstätte erzielte einkünfte

Die Besteuerung des Einkommens von Nichtansässigen in Spanien ist sehr unterschiedlich, je nachdem ob eine Betriebsstätte auf spanischem Staatsgebiet existiert oder nicht; daher ist dieses Konzept von besonderer Wichtigkeit.

DEFINITION DER BETRIEBSSTÄTTE

Als über eine Betriebsstätte operierend werden diejenigen Personen oder Körperschaften angesehen, die auf spanischem Staatsgebiet über folgende Körperschaften verfügen:

Wenn also der Nichtansässige in irgendeiner Form in Spanien fortwährend oder hauptsächlich über Anlagen oder Arbeitsstätten jeglicher Art verfügt, an denen er seine gesamte oder einen Teil seiner Tätigkeit verrichtet, oder wenn er in Spanien über einen Agenten verfügt, der befugt ist, im Namen und zu Lasten der nicht ansässigen Person oder Körperschaft vertraglich zu handeln, vorausgesetzt, er übt diese Befugnisse gewohnheitsmäßig aus, so geht man davon aus, dass der Nichtansässige in Spanien über eine Betriebsstätte operiert.

BEMESSUNGSGRUNDLAGE, STEUERSATZ, ABZÜGE, ERHEBUNGSZEITRAUM, ANFALL UND ZUSÄTZLICHE BESTEUERUNG

Nichtansässige, die Einkommen über eine Betriebsstätte in Spanien erwirtschaften, müssen die gesamten Einkommen, die dieser Betriebsstätte zuzuordnen sind, versteuern, unabhängig davon, an welchem Ort diese erzeugt werden.

Bemessungsgrundlage

Die Bemessungsgrundlage für Betriebsstätten wird bestimmt durch die allgemeinen Bestimmungen des Körperschaftsteuergesetzes; zur Anwendung kommen die Ausgleichsregelungen für Bemessungsgrundlagen mit negativem Saldo (fünfzehn Jahre), unter Berücksichtigung folgender Besonderheiten:

Steuersatz

Generell 35%

Forschungsarbeit und Nutzbarmachung

von Kohlenwasserstoffen 40%

Abzüge und Vergünstigungen

Die Betriebsstätten können auf ihre gesamte Steuerschuld die gleichen Abzüge und Vergütungen anwenden wie die Steuerpflichtigen der Körperschaftsteuer.

Erhebungszeitraum und Fälligkeit

Der Erhebungszeitraum stimmt mit dem deklarierten Geschäftsjahr überein und darf zwölf Monate nicht überschreiten. Die Steuer wird am letzten Tag des Erhebungszeitraums fällig.

Die Betriebsstättten sind zur Einhaltung derselben Buchhaltungs, Ausweisungs- und Formalauflagen verpflichtet wie die ansässigen juristischen Personen.

Zusatzbesteuerung

Wenn Betriebsstätten von nichtansässigen Körperschaften (keine natürlichen Personen) Einkünfte ins Ausland überführen, werden sie einer Zusatzbesteuerung von 15 Prozent der überführten Beträge unterworfen.

Diese Abgabe entfällt nicht auf denjenigen Betriebsstättten, deren Hauptgeschäftsstelle sich in einem anderen Staat der EU oder in einem Staat befindet, der mit Spanien ein Abkommen unterzeichnet hat, in dem ausdrücklich andere Vereinbarungen getroffen werden.

Die Steuererklärung erfolgt auf dem Formular 210 innerhalb eines Monats vom Datum der Überführung der Einkünfte ins Ausland.

EINBEHALTUNGEN, VORAUSZAHLUNGEN UND RATENZAHLUNGEN. STEUERERKLÄRUNG

Einbehaltungen und Steuervorauszahlungen

Die Betriebsstätten unterliegen bei der Besteuerung ihrer Einkünfte dem gleichen Einbehaltungssystem wie die Körperschaften, die dem Körperschaftsteuergesetz unterliegen.

Steuervorauszahlungen

Die Betriebsstätten sind verpflichtet, zu den gleichen Bedingungen Steuervorauszahlungen zu leisten, wie die Körperschaften, die der Körperschaftsteuer unterliegen. Die formellen Verpflichtungen hinsichtlich der Steuervorauszahlungen sind:

Wenn keinerlei Steuervorauszahlungen zu leisten sind, ist eine Abgabe des Formulars 202 nicht erforderlich.

Dieses Formular muss vorgelegt werden, auch wenn keine Zahlung zu leisten ist

Das Formular 202 sowie die entsprechende Einzahlung können bei allen mit der Erhebung von Abgaben beauftragten Institutionen (Banken, Sparkassen oder Kreditinstitute) auf spanischem Staatsgebiet vorgelegt werden.

Die Abgabe des Formulars 218 muss auf jeden Fall auf elektronischem Weg erfolgen.

Steuererklärung

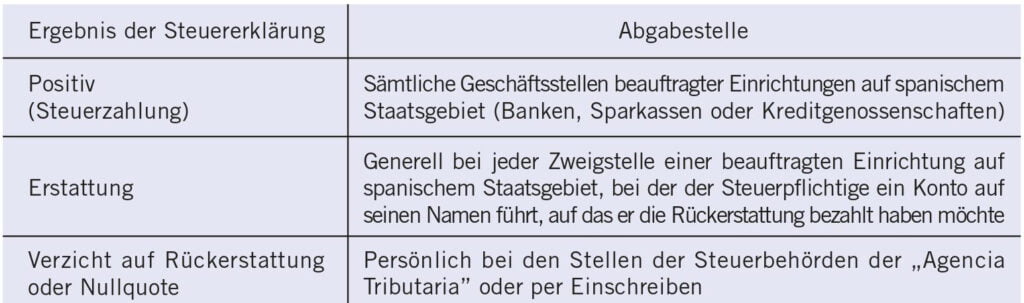

Die Betriebsstätten müssen die Steuererklärung auf den gleichen Formularen und mit den gleichen Fristen vorlegen, wie die ansässigen Körperschaften, die der Körperschaftsteuer unterliegen.

Die 25 Kalendertage nach Ablauf von sechs Monaten nach der Beendigung des Erhebungszeitraumes

200 oder 201

Quelle: spanisches Finanzamt AEAT, hier unten die komplette Version.